고정 헤더 영역

상세 컨텐츠

본문

초고속 성장하는 중국 사채(社債)시장

한경비즈니스입력2014.11.14 09:27

중국 주식시장이 상하이와 홍콩을 잇는 '후강퉁' 효과로 활황세를 보이고 있다. 그럼 기업 자금조달의 또 다른 축이라 할 수 있는 사채시장(社債市場)은 어떨까. 발행 규모에서 아시아 최대인 중국 사채시장을 조망해본다.

국제결제은행(BIS) 통계에 의하면 작년 기준 중국 채권시장(홍콩 제외) 규모는 약 4조 달러 (4000조 원)로 10년 전에 비해 9배 증가해서 세계 채권시장 총 규모 90조 달러의 4.5%, 세계 6위라고 한다. 그중에서도 국채 외의 채권 특히 사채시장 확대가 빨라서 발행 규모로는 이미 일본을 추월, 아시아 최대 시장으로 자리매김하고 있다. 작년 발행 기준으로 사채비중이 44%로 금융채 32%, 국채 24%보다도 높은데, 이는 선진국이나 우리나라처럼 국채 중심의 채권시장 구조와는 사뭇 다른 모습이다.

그럼 현재 중국 사채시장의 특징은 뭔가. 한마디로 아직 발전 초기 단계여서 그런지 시장이 작동하기보다 정부 주도적이고, 자본시장이라기보다 은행 대출의 변형 성격이 강한 것으로 판단된다.

우선 중국 채권시장을 발행, 거래되는 시장 기준으로 분류하면 은행 간 시장(inter-bank market)과 거래소 시장(exchange market) 둘로 나뉜다. 그러나 분류만 그렇지 현실은 은행 간 시장이 압도적이다. 예컨대 작년 사채 발행의 89%, 거래의 90% 이상이 은행 간 시장을 통해서 이루어졌다. 알다시피 은행 간 시장이란 발행된 상품을 인수하고 거래하는 매수매도자의 대부분이 은행인 시장을 말한다. 그만큼 은행의 영향력이 커서 사채 발행이 은행 대출과 연계돼 이뤄지고 있다고 한다. 회사채시장이 충분히 발달하지 못했던 우리나라의 1980년대 후반 내지 1990년대 초반과 유사한 셈이다.

둘째, 종류별로 보면 만기가 1년 이내인 단기물 비중이 높은 것이 특징이다. 현재 발행, 거래되는 대표적인 사채는 만기 1년 이내인 기업어음(CP)과 270일 이내의 초단기 기업어음 (SCP), 만기 10년 이내의 중기채(MTN), 장기채로는 만기 5년 이상인 공사채와 기업채가 있다. 작년 기준 CP와 SCP 단기채의 발행 건수는 200건으로 총 건수의 40%, 잔액 기준으로 보면 CP, SCP 단기채 발행 잔액이 1조5000억 위안(3000조 원)으로 전체의 약 40%다. 그러나 2008년 이후론 MTN의 발행도 늘고 있다.

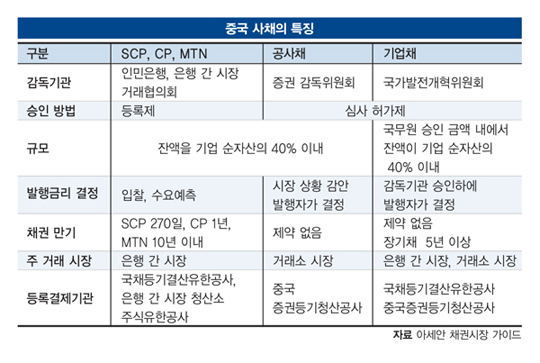

셋째, 정부 주도이다 보니 관리감독이 까다롭고 복잡한 편이다. 심지어 채권 종류에 따라 거래 시장도 다를 뿐 아니라 감독기관도 다르다. 우리는 '거래는 장외 또는 거래소, 감독은 감독원'으로 인식하고 있기 때문에 중국 사채시장 진출을 고려할 때는 그만큼 차이에 대한 사전 숙지가 중요하다.

넷째, 발행 주체로 보면 국유기업 발행이 대부분이다. 작년 발행 건수로 보면 국유 기업에 의한 발행(SCP·CP·MTN·기업채·공사채 포함)은 367건으로 전체의 74%나 됐다. 이는 중국 기업의 대부분은 여전히 국유 대기업이기 때문이다. 민영 기업과 중소기업 육성은 최근 들어 비로소 논의되고 있어 아직 그 비중은 미미한 실정이다.

다섯째, 사채 거래는 어떤가. 앞서 봤듯이 사채 대부분이 은행 간 시장에서 주로 은행에 의해 인수되기 때문에 은행 자산 운용의 특성상 만기 보유되는 경우가 많다. 따라서 거래량회전율(turn-over ratio)이 극히 낮다. 작년 기준 거래량회전율(채권 거래량 / 채권 평균 잔액)은 약 0.2다. 한마디로 거래량이 매우 적어서 유동성 내지 환금성이 그만큼 적단 얘기다.

채권시장에선 조달 금리뿐 아니라 시장 기능의 작동과 정책 효과를 가늠하는 데 있어 금리 체계가 대단히 중요하다. 중국의 금리 체계는 신용도에 따라 국채, 공사채, 기업채의 순으로 높게 나타나고 있다. 국채 수익률이 가장 낮아서 올해 6월 10년물의 경우 4.0%를 중심으로 움직이고 있고, AAA등급의 공사채가 5.5% 내외, AAA등급의 기업채가 공사채와 비슷하거나 약간 높은 5.6~5.7% 수준에서 형성되고 있다. 우리와 비교할 때 종류별 금리 체계의 또 다른 특징이라면 국채와 AAA등급 사채 금리의 격차가 200bp(1bp=0.01%)나 난다는 점이다.

그러나 지난해 6월과 12월 두 차례에 걸쳐 그림자금융(shadow banking)과 미국의 양적완화(QE) 축소 우려로 은행 간 단기 금리가 각각 13%, 9%까지 급상승했었고, 그 여파로 모든 종류의 채권 단기 금리가 동반 상승하는 모습을 보이기도 했다. 지난해 12월에는 10년물의 경우도 국채를 제외하곤 거의 모든 금리가 6~7%까지 올라갔었다. 또 올해 3월엔 중국 사채시장 최초로 디폴트(채무불이행)가 발생해서 특히 디폴트 우려가 있는 사채 금리의 급등을 초래하기도 했다. 그러나 해외에서의 높은 관심과 달리 중국 내에선 중국 정부가 기업구조조정과 인수·합병(M&A)을 촉진하기 위한 시범 사례로 디폴트를 유도했다고 봐서 채권 금리도 단기 상승 후 하락 안정화되는 양상을 보였다.

그럼 현 금리 체계로 볼 때 사채시장을 통한 자금조달은 기업에 있어 이점이 있을까. 인민은행이 지난해 7월 대출금리 하한 규제를 폐지했지만, 대출금리 자유화 후에도 은행 대출의 90%는 여전히 대출 기준금리(1년 대출 기준금리는 6%) 이상에서 이뤄지고 있다. 앞서 봤듯이 사채시장에서의 수익률은 6% 이하여서 기업들은 조달 비용 절감이란 이점을 향유하고 있는 셈이다.

사채시장 기대 높은 중국 정부

다른 아시아국들과 마찬가지로 중국도 채권시장 육성 과제를 안고 있다. 채권시장이라지만 은행 대출의 변형 성격이 여전히 강한 점, 사채발행기관과 투자자 다양성의 부족, 특히 채권시장이 종류별로 감독기관이 달라서 결과적으로 각 시장의 참여자가 제한되고, 발행기관 입장에선 발행 절차가 감독기관마다 다르게 되는 문제점 등이 그것이다. 또 투자자 입장에서 보면 예컨대 공사채는 채권시장에서 발행과 그 후 정보공시에 적극적인 반면, 기업채는 발행 심사는 중요하게 다루지만 관리감독은 엄격하지 않아 정보공시가 불충분한 경우가 많다고 한다. 그만큼 투자자로선 신뢰하기 어려워 투자 유도에 장애요인이란 얘기다.

그러나 중국 정부도 최근 이러한 중국 사채시장의 문제점들을 인식해서 시장 개혁에 높은 관심을 보이고 있다. 지난해 삼중전회(三中全會)에서 강조한 '시장화'도 기업 자금조달 관점에서 보면 은행 대출에서 사채시장의 활용을 늘리겠다는 의사로 해석이 가능하다. 실제로 증권감독위원회에서도 올해 들어 채권시장 개혁 의사를 분명히 밝히고 있다. 향후 개혁 방향과 구체적 내용에 관심을 가질 만하다.

정유신 서강대 경영학부 교수 겸 중국자본시장연구회 부회장

국제결제은행(BIS) 통계에 의하면 작년 기준 중국 채권시장(홍콩 제외) 규모는 약 4조 달러 (4000조 원)로 10년 전에 비해 9배 증가해서 세계 채권시장 총 규모 90조 달러의 4.5%, 세계 6위라고 한다. 그중에서도 국채 외의 채권 특히 사채시장 확대가 빨라서 발행 규모로는 이미 일본을 추월, 아시아 최대 시장으로 자리매김하고 있다. 작년 발행 기준으로 사채비중이 44%로 금융채 32%, 국채 24%보다도 높은데, 이는 선진국이나 우리나라처럼 국채 중심의 채권시장 구조와는 사뭇 다른 모습이다.

중국 채권 시장 세계 6위

그럼 현재 중국 사채시장의 특징은 뭔가. 한마디로 아직 발전 초기 단계여서 그런지 시장이 작동하기보다 정부 주도적이고, 자본시장이라기보다 은행 대출의 변형 성격이 강한 것으로 판단된다.

우선 중국 채권시장을 발행, 거래되는 시장 기준으로 분류하면 은행 간 시장(inter-bank market)과 거래소 시장(exchange market) 둘로 나뉜다. 그러나 분류만 그렇지 현실은 은행 간 시장이 압도적이다. 예컨대 작년 사채 발행의 89%, 거래의 90% 이상이 은행 간 시장을 통해서 이루어졌다. 알다시피 은행 간 시장이란 발행된 상품을 인수하고 거래하는 매수매도자의 대부분이 은행인 시장을 말한다. 그만큼 은행의 영향력이 커서 사채 발행이 은행 대출과 연계돼 이뤄지고 있다고 한다. 회사채시장이 충분히 발달하지 못했던 우리나라의 1980년대 후반 내지 1990년대 초반과 유사한 셈이다.

둘째, 종류별로 보면 만기가 1년 이내인 단기물 비중이 높은 것이 특징이다. 현재 발행, 거래되는 대표적인 사채는 만기 1년 이내인 기업어음(CP)과 270일 이내의 초단기 기업어음 (SCP), 만기 10년 이내의 중기채(MTN), 장기채로는 만기 5년 이상인 공사채와 기업채가 있다. 작년 기준 CP와 SCP 단기채의 발행 건수는 200건으로 총 건수의 40%, 잔액 기준으로 보면 CP, SCP 단기채 발행 잔액이 1조5000억 위안(3000조 원)으로 전체의 약 40%다. 그러나 2008년 이후론 MTN의 발행도 늘고 있다.

셋째, 정부 주도이다 보니 관리감독이 까다롭고 복잡한 편이다. 심지어 채권 종류에 따라 거래 시장도 다를 뿐 아니라 감독기관도 다르다. 우리는 '거래는 장외 또는 거래소, 감독은 감독원'으로 인식하고 있기 때문에 중국 사채시장 진출을 고려할 때는 그만큼 차이에 대한 사전 숙지가 중요하다.

넷째, 발행 주체로 보면 국유기업 발행이 대부분이다. 작년 발행 건수로 보면 국유 기업에 의한 발행(SCP·CP·MTN·기업채·공사채 포함)은 367건으로 전체의 74%나 됐다. 이는 중국 기업의 대부분은 여전히 국유 대기업이기 때문이다. 민영 기업과 중소기업 육성은 최근 들어 비로소 논의되고 있어 아직 그 비중은 미미한 실정이다.

다섯째, 사채 거래는 어떤가. 앞서 봤듯이 사채 대부분이 은행 간 시장에서 주로 은행에 의해 인수되기 때문에 은행 자산 운용의 특성상 만기 보유되는 경우가 많다. 따라서 거래량회전율(turn-over ratio)이 극히 낮다. 작년 기준 거래량회전율(채권 거래량 / 채권 평균 잔액)은 약 0.2다. 한마디로 거래량이 매우 적어서 유동성 내지 환금성이 그만큼 적단 얘기다.

채권시장에선 조달 금리뿐 아니라 시장 기능의 작동과 정책 효과를 가늠하는 데 있어 금리 체계가 대단히 중요하다. 중국의 금리 체계는 신용도에 따라 국채, 공사채, 기업채의 순으로 높게 나타나고 있다. 국채 수익률이 가장 낮아서 올해 6월 10년물의 경우 4.0%를 중심으로 움직이고 있고, AAA등급의 공사채가 5.5% 내외, AAA등급의 기업채가 공사채와 비슷하거나 약간 높은 5.6~5.7% 수준에서 형성되고 있다. 우리와 비교할 때 종류별 금리 체계의 또 다른 특징이라면 국채와 AAA등급 사채 금리의 격차가 200bp(1bp=0.01%)나 난다는 점이다.

그러나 지난해 6월과 12월 두 차례에 걸쳐 그림자금융(shadow banking)과 미국의 양적완화(QE) 축소 우려로 은행 간 단기 금리가 각각 13%, 9%까지 급상승했었고, 그 여파로 모든 종류의 채권 단기 금리가 동반 상승하는 모습을 보이기도 했다. 지난해 12월에는 10년물의 경우도 국채를 제외하곤 거의 모든 금리가 6~7%까지 올라갔었다. 또 올해 3월엔 중국 사채시장 최초로 디폴트(채무불이행)가 발생해서 특히 디폴트 우려가 있는 사채 금리의 급등을 초래하기도 했다. 그러나 해외에서의 높은 관심과 달리 중국 내에선 중국 정부가 기업구조조정과 인수·합병(M&A)을 촉진하기 위한 시범 사례로 디폴트를 유도했다고 봐서 채권 금리도 단기 상승 후 하락 안정화되는 양상을 보였다.

그럼 현 금리 체계로 볼 때 사채시장을 통한 자금조달은 기업에 있어 이점이 있을까. 인민은행이 지난해 7월 대출금리 하한 규제를 폐지했지만, 대출금리 자유화 후에도 은행 대출의 90%는 여전히 대출 기준금리(1년 대출 기준금리는 6%) 이상에서 이뤄지고 있다. 앞서 봤듯이 사채시장에서의 수익률은 6% 이하여서 기업들은 조달 비용 절감이란 이점을 향유하고 있는 셈이다.

사채시장 기대 높은 중국 정부

다른 아시아국들과 마찬가지로 중국도 채권시장 육성 과제를 안고 있다. 채권시장이라지만 은행 대출의 변형 성격이 여전히 강한 점, 사채발행기관과 투자자 다양성의 부족, 특히 채권시장이 종류별로 감독기관이 달라서 결과적으로 각 시장의 참여자가 제한되고, 발행기관 입장에선 발행 절차가 감독기관마다 다르게 되는 문제점 등이 그것이다. 또 투자자 입장에서 보면 예컨대 공사채는 채권시장에서 발행과 그 후 정보공시에 적극적인 반면, 기업채는 발행 심사는 중요하게 다루지만 관리감독은 엄격하지 않아 정보공시가 불충분한 경우가 많다고 한다. 그만큼 투자자로선 신뢰하기 어려워 투자 유도에 장애요인이란 얘기다.

그러나 중국 정부도 최근 이러한 중국 사채시장의 문제점들을 인식해서 시장 개혁에 높은 관심을 보이고 있다. 지난해 삼중전회(三中全會)에서 강조한 '시장화'도 기업 자금조달 관점에서 보면 은행 대출에서 사채시장의 활용을 늘리겠다는 의사로 해석이 가능하다. 실제로 증권감독위원회에서도 올해 들어 채권시장 개혁 의사를 분명히 밝히고 있다. 향후 개혁 방향과 구체적 내용에 관심을 가질 만하다.

정유신 서강대 경영학부 교수 겸 중국자본시장연구회 부회장

'중국관련' 카테고리의 다른 글

| ★★★★★<<< 후강통, '中' 字기업이 대박주? >>>★★★★★ (0) | 2014.11.19 |

|---|---|

| 산업 빗장 여는 중국 | 철강 들어오세요..자동차는 아직 (0) | 2014.11.19 |

| <<< 중국서 사자견 복제 사업 나서는 황우석 >>> (0) | 2014.11.19 |

| ★★★★★<<< 1992년 코스피 보면 후강퉁 이후가 보인다 >>>★★★★★ (0) | 2014.11.19 |

| ★★★★★<<< 한중FTA 타결, '위안화 상품' 봇물 >>>★★★★★ (0) | 2014.11.15 |