고정 헤더 영역

상세 컨텐츠

본문

스태그플레이션 우려 속 증시 : 물가를 못 잡으면?

최근 주식시장에 근본적인 화두는 인플레이션 우려입니다. 가뜩이나 물가 안정이 안 되는 상황에서 러시아의 우크라이나 침공은 유가를 100$를 껑충 뛰어넘게 하였습니다. 그와 함께 경제에 대한 불확실성이 커지고 말았습니다.

결국 금융시장에서는 스태그플레이션에 대한 공포가 수면 위로 종종 부상하고 있는 요즘입니다. 주식시장 과연 스태그플레이션 공포 속에 어떤 방향으로 흘러갈까요?

▶ 물가 폭등은 기정사실, 경제 침체 우려 속 미국 장기 금리는 급락

가뜩이나 불안했던 전 세계적인 인플레이션 상황은 러시아의 우크라이나 침공으로 인해 더 심화하고 말았습니다. 원유가격은 급등하여 배럴당 100$를 껑충 뛰어넘었고, 우크라이나 곡창지대의 생산 우려 속에 글로벌 곡물 가격까지 급등하고 있습니다.

당장 밀가루의 주원료인 소맥 부셸당 선물 가격은 작년 연말 800센트도 안 되던 가격이 거의 30% 급등하며 최근 1,000센트를 뛰어 넘어있습니다.

그 외 모든 원자재 가격들이 급등세가 지속되는 상황이기에 차후 생산자 물가(PPI) 급등 후 생산자 물가(CPI)로 순차적인 급등세가 이어질 가능성이 커졌습니다.

얼마 전까지는 코로나로 인한 병목현상으로 인한 물가 급등이 있었는데 여기에 더하여 이제는 1970년대 오일쇼크 때처럼 원자재 가격 급등 발 인플레이션 심화할 개연성이 커진 것이지요.

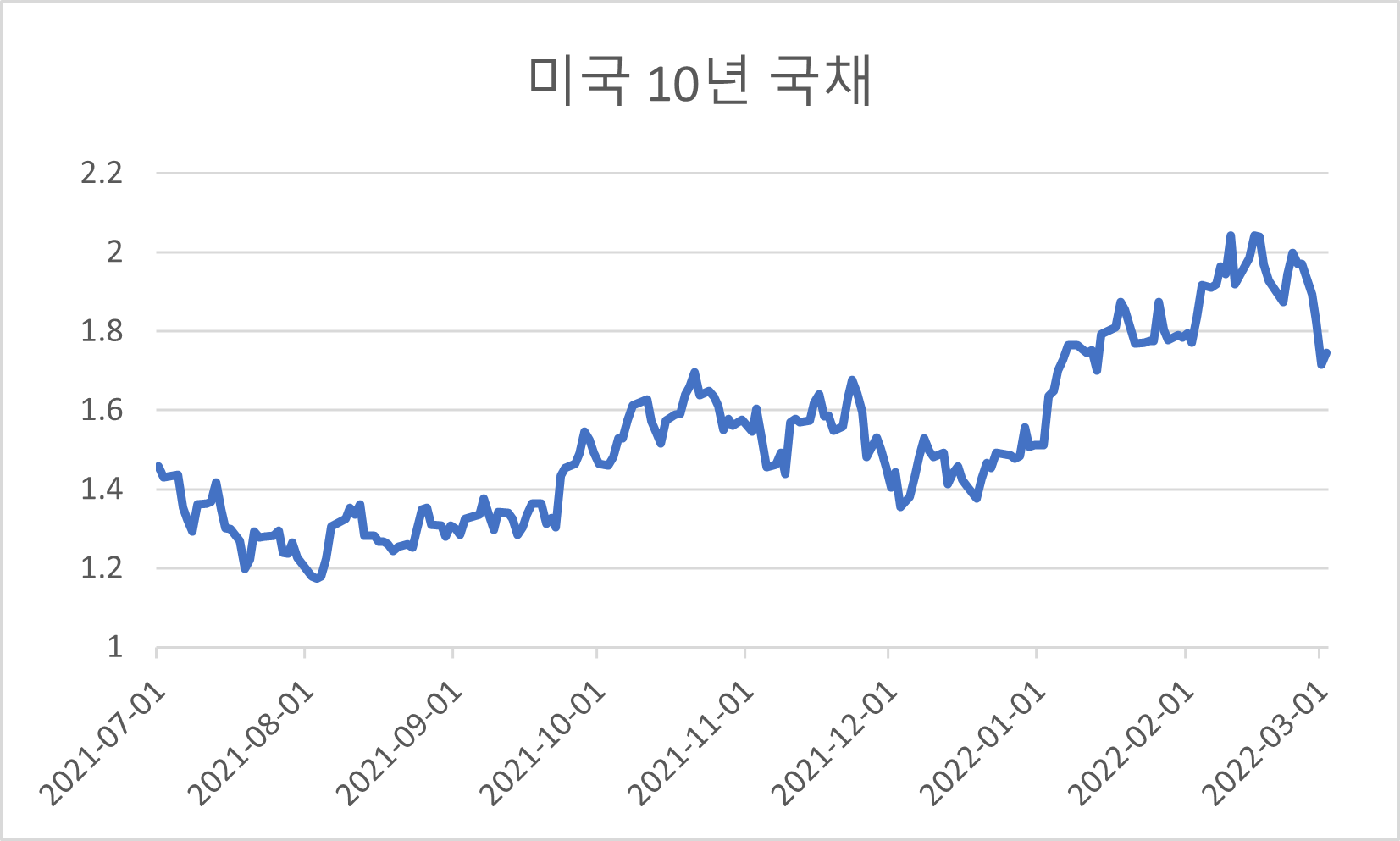

[ 최근 미국 10년 국채 금리는 경제 불안을 반영하며 급하게 하락하였다 ]

그런데 이런 상황에서 향후 경기 전망의 바로미터라 할 수 있는 미국 장기 금리는 되려 하락하고 있습니다. 작년 2021년 이맘때만 하더라도 물가 상승과 미국 장기 금리는 경제 호황을 반영하였습니다만, 지금은 인플레이션 지속에 따른 우려에 더하여 러시아의 우크라이나 침공으로 전 세계적인 경기 불안이 커지면서 장기 금리가 급락하였습니다.

여기에 미국의 기준금리 전망은 2월 초만 하더라도 50bp 인상 가능성이 순간적으로 90%를 넘기도 하였습니다만 이제는 25bp (0.25%p) 인상 가능성이 90% 이상으로 전망되며 방향이 완전히 바뀌었습니다.

즉, 인플레이션 지속 또는 심화는 기정사실로 전제한 상황에서 경제 침체 우려까지 더해진 스태그플레이션에 대한 가능성이 커지고 말았습니다.

▶ 스태그플레이션 상황 아래의 증시 : 미국 증시 선례를 보다.

대표적인 스태그플레이션 상황이라 한다면 1970년대 중동 불안감 속의 1, 2차 원유 파동(오일쇼크) 당시를 떠올려 볼 수 있겠습니다. 국제 유가 폭등으로 인해 당시 미국 소비자 물가는 지속적인 고공 행진을 1970년대 내내 이어졌고 이 과정에서 고물가를 잡기 위한 초고금리 속에 경기침체가 발생하였습니다.

고물가-경기침체가 동시에 겹친 스태그플레이션 당시의 쇼크는 아직도 경제 교과서에 중요한 현상으로 기록되어있지요.

[ 70년대 미국의 CPI YoY 추이(적색선)와 GDP YoY(청색선) 추이, 음영은 경기침체 구간 ]

[ 자료 참조 : FRED ]

그렇다면 그 당시 미국 주식시장은 어떤 분위기였을까요?

70년대 당시 미국 증시는 최근 수년 동안의 성장주 랠리처럼 니프티피프티 장세를 60년대 말부터 70년대 초까지 경험하고 있었습니다. “잘나고 맵시 있는 종목 50개만 날아간다~”는 장세였던 니프티피프티 장세는 워낙 인상이 깊었기에 요즘도 니프티피프티 증시라는 표현이 종종 사용되곤 하지요.

그런데, 70년대 스태그플레이션은 오일쇼크 발 스태그플레이션 속에 막을 내리고 말았습니다.

그 시기 미국 증시는 크다면 큰 낙폭을 경험하였습니다.

가장 컸던 낙폭은 1973년부터 1974년 1차 석유 파동 때였습니다. S&P500지수는 2년 동안 계속 하락하면서 –46%나 하락하였습니다. 대폭락 장이 2년간 전개되었다보니 투자심리와 경제는 극도로 위축됩니다.

그런데 흥미로운 현상이 2차 오일 쇼크인 79년~80년에 나타납니다.

당시에도 고물가와 경제 침체라는 스태그플레이션이 왔음에도 불구하고 미국 증시는 되려 급등하였습니다. 거의 50% 가까이 상승하였고 결과적으로는 70년대 오일쇼크 때 만들어진 하락을 모두 넘어섰습니다.

[ 오일 쇼크 시기 미국 S&P500의 흐름, 자료 참조 : 야후 파이낸스 ]

▶ 걱정되는 것은 맞지만, 무조건 비관적이지는 않다.

스태그플레이션 걱정되는 것은 맞습니다. 만약 1차 오일쇼크 때와 같다면 증시는 제법 크게 하락할 수도 있습니다. 하지만 한편 2차 오일쇼크 때에는 증시가 고금리 속에서도 되레 크게 상승하였습니다.

2022년 현재 글로벌 증시는 어떤 시나리오로 흘러갈지는 예단할 수 없습니다.

다만, 물가 불안과 경제 침체가 겹치면 주식시장에 무조건 나쁘다는 공식은 아닐 수 있단 점을 생각해 볼 필요가 있습니다.

어쩌면 1차 오일쇼크 당시 S&P500지수의 급락은 니프티피프티 거품 붕괴로 인하여 증폭된 면이 클 수 있습니다. 그 의미는 한편 버블이 적은 영역은 스태그플레이션에 의한 증시 불안이 만들어지더라도 상대적으로 강할 수 있음을 시사한다고 하겠습니다.

참고로 S&P500지수가 2년간 거의 반 토막 난 1973년과 1974년 당시 워런 버핏의 투자회사인 버크셔해서웨이의 주당 순자산가치(BPS)는 73년에 4.7%, 74년에 5.5% 증가를 기록하였습니다.

2022년 3월 2일 수요일

lovefund이성수 (유니인베스트먼트 대표, CIIA 및 가치투자 처음공부 저자)

[ lovefund이성수의 투자철학을 함께하십시오, 애독과 좋아요~ 부탁드립니다.]

[ “lovefund이성수”를 검색 해 보세요 ]

※ 본 자료는 투자자들에게 도움이 될만한 정보를 제공할 목적으로 작성되었으며, 무단복제 및 배포할 수 없습니다. 또한 수치 및 내용의 정확성이나 안전성을 보장할 수 없으며, 어떠한 경우에도 고객의 증권투자 결과에 대한 법적 책임 소재의 증빙자료로 사용될 수 없습니다.

'◆투자노트' 카테고리의 다른 글

| 허접한 성공을 계속하는 것이 가장 큰 문제 [줄리아 투자노트] (0) | 2022.03.05 |

|---|---|

| MSCI EM 지수에서 러시아 퇴출 : 한국 증시에 단비 (0) | 2022.03.04 |

| 2월 증시 투자자들은 무엇 때문에 괴로웠나? 투자심리의 괴리 (0) | 2022.02.28 |

| 주식투자, 연민은 버리고 냉정하게 기업 가치만 보라 (0) | 2022.02.25 |

| 현재 증시 참여자들이 간과하는 진실 몇 가지 (0) | 2022.02.24 |